Summering av våra råd 2022

Nu stänger vi böckerna för det turbulenta året 2022 och med det så gör vi en uppföljning över våra råd under året. Historiskt har oddsen för att tjäna pengar på Börsveckans råd varit väldigt goda. Hur såg det ut 2021-22 och vad kan man dra för lärdomar av året som gått?

Det har varit ett ovanligt turbulent år, 2022. Kriget i Ukraina, räntechocken som varit och den skenande inflationen har gjort det svårt att agera på börsen. Den senaste tiden har index återhämtat sig väl med en uppgång kring 8 procent de senaste tre månaderna, men 2022 kommer ändå summeras till ett förlorat börsår med en nedgång som ser ut att landa mellan -15 och -20 procent beroende på utvecklingen de återstående veckorna i december. Då syftar jag på OMXSGI, det breda indexet som inkluderar alla bolag samt alla utdelningar.

Ser man till de 30 mest omsatta aktierna inklusive utdelningar (OMXS30GI) så är utvecklingen inte fullt så illa med en nedgång på endast 9 procent. Det har alltså varit ett år där storbolagen överpresterat småbolagen rejält. Storbolagen har återhämtat tappet från 2021 när riskviljan var på topp och småbolag agerade draglok i börsuppgången som rådde. Ser man till utvecklingen de senaste 2 åren så är utvecklingen för storbolagen och småbolagen nu ganska snarlik.

Det är inte så konstigt att storbolagen går bättre under turbulenta tider.

För det första så innehåller storbolagsindexet innehåller stora stabila bolag med stabilare balansräkningar som oftast backas upp av institutioner och starka finansiella ägare. Den lyxen har inte alla småbolag där också andelen bolag som inte är kassaflödespositiva är betydligt större vilka tenderar att ratas i oroliga tider.

För det andra så ingår här storbankerna som haft ett relativt starkt år med knappa nedgångar eller rentav positiv avkastning inklusive utdelningar. När räntan stiger som den gjort så gynnas räntenettot som är en viktig intäktspost för storbankerna, även om man inte ska underskatta konjunkturriskerna i intjäningen förstås.

För det tredje innehåller OMXS30 en rad starka verkstadsjättar som klarat sig bra i krisen (hittills). De har bevisade affärsmodeller som fungerat även i sämre tider och även starka balansräkningar där man har (och kommer) utnyttja sämre tider till att fynda intressanta bolag. När vändningen sedan kommer så kommer dessa stå starka. Detta kan historiken vidimera. Svaga år har följts upp av desto starkare tillväxtperioder. Så kan det definitivt bli även denna gång.

Och slutligen, likviditeten skiljer sig åt rejält mellan storbolag och småbolag. Handeln har stundtals varit obefintlig för många små- och medelstora bolag under året. Det påverkar också väldigt mycket när flödena vänder på börsen.

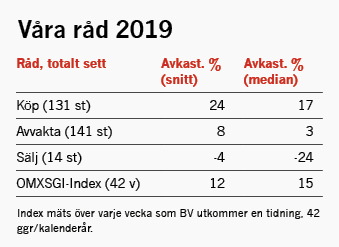

Så, 2021 var ett starkt år för småbolag och så även för våra köpråd som krossade index (tabell 4). 2022 borde vara ett tuffare år för oss med tanke på att vi oftast inte jagar på storbolagslistorna. Låt oss kika på detta då vi traditionsenligt summerar utfallen för våra råd i årets sista nummer.

Det här gör vi varje år och syftet är som alltid tvåfaldigt. Dels vill vi vara transparenta mot våra läsare och tydligt visa hur avkastningen på våra analyser utvecklas årligen, dels så är det en väldigt viktig utvärdering för oss själva. Vår kärnverksamhet är ju som bekant att hitta köpvärda aktier som vi serverar våra prenumeranter och att fungera som en tydlig inspirationskälla till nya värdeskapande affärer varje vecka.

Som bekant så är vår investeringshorisont 12 månader. Egentligen är det lite för kort tid då vi, i våra analyser, oftast blickar ett par år framåt. Men efter 12 månader så hinner man åtminstone se fyra kvartalsrapporter med hårda fakta kring bolagens utveckling och samtidigt så elimineras den initiala ”BV-effekten” som kan uppstå i handeln av vissa småbolag de första dagarna eller veckorna. Jag anser därmed att utvärderingen blir rättvis.

Man ska också komma ihåg att kurserna i våra analyser är baserade på torsdagens stängningskurser när tidningen produceras. Mycket kan hända under fredagen som vi inte kan justera för, både i nyhetsväg och även i aktiekurserna.

En annan viktig poäng är att utvärderingen baseras på närmare 300 råd per år, vilket gör den robust. Vi skriver mestadels om små- och medelstora bolag för det är där vi har vår nisch och det är bland dessa som vi finner de mest underanalyserade bolagen. Det händer även ganska ofta att vi täcker en rad intressanta bolag på storbolagslistan, där vi av någon anledning finner det intressant. Det kan handla om att branschen bolaget verkar i är extra intressant, eller att ett medelstort bolag har växt till sig och blivit större och där vi har god kunskap om bolaget och kan bidra med mervärde till våra läsare. Men det kan också handla om att vår syn på branscher/enskilda bolag kan skilja sig åt väsentligt mot konsensus och att vi av den anledningen vill presentera vår syn som ett alternativ till den allmänna uppfattningen. Ja, anledningarna är många men vi vill inte låsa in oss i ett speciellt fack utan kunna snabbt agera där vi anser att köplägen kan uppstå. Och då är inte storleken avgörande. En annan viktig sak att lyfta fram i sammanhanget är att vi ständigt letar köpvärda bolag, och inte det omvända. Vi får ibland frågor kring varför det är få säljråd i tidningen. Svaret är ganska enkelt. Vår löpande screening utgår alltid från att finna undervärderade aktier. Våra prenumeranter betalar för att få bra köpråd. Om vi i ett tidigt skede ser att ett bolag är övervärderat eller icke-köpvärt av andra anledningar så hoppar vi oftast snabbt över till något annat som känns bättre. Så säljråden kommer aldrig bli en stor andel av våra löpande råd.

Med det sagt så är Börsveckans oberoende i det närmaste unikt på en marknad full med betalanalyser och särintressen och vi har därför också ett ansvar för att varna för vad vi anser är uppenbart övervärderade bolag som en motvikt till andra aktörers egenintresse till förmån för våra läsare åtminstone.

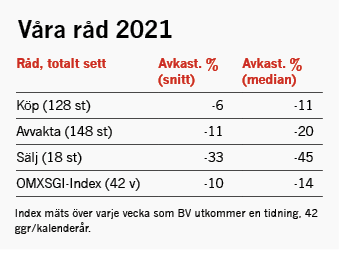

Jag har tagit fram en lista på samtliga analyser som vi skrev under 2021 och som nu, ett år senare, ska utvärderas. Sammanfattningen finns i tabell 3.

Totalt hinner vi som sagt skriva runt 300 analyser varje år, vid sidan av diverse kommentarer, portföljgenomgångar, krönikor och branschtexter. Några av dessa analyser är av karaktären ”uppdateringar/kommentarer” efter till exempel delårsrapporter eller viktiga nyheter. Exkluderat dessa så skrev vi 294 unika analyser under 2021. Knappt 44 procent renderade i Köp (48 procent året innan) och resterande del var framför allt Avvakta, med undantag för 18 säljråd, vilket var dubbelt i antal jämfört med året innan (och motsvarande 6 procent av samtliga råd).

Så hur har det gått då? Vår mätperiod är som sagt 2021-2022. Det här är analyser som skrivits under våren och hösten 2021 och som nu, ett år senare, utvärderats löpande i tidningen under 2022. Ett köpråd i februari 2021 utvärderas februari 2022. Ett avvakta-råd som skrevs i maj 2021 utvärderas alltså i maj 2022 osv. Råden från varje tidning jämförs alltså under samma period mot index. Viktigt att påpeka är dock att i de fall vi ändrar rådet inom 12 månader så utvärderas rådet för den perioden fram tills rådändringen.

Vi använder alltid OMXSGI-indexet, som inkluderar alla bolag på Stockholmsbörsen inklusive alla utdelningar. OMXSGI har under samma period i genomsnitt minskat med 10 procent mätt över de 42 veckor som tidningen kommit ut. Mäter man samtliga våra köpråd på samma sätt så konstaterar vi att dessa fallit med i snitt 6 procent under samma tidsperiod. Avvaktaråden gav i snitt -11 procent, i linje med index ungefär. Säljråden gav -33 procent, mycket sämre än index. Det är återigen ett bra utfall i relativa termer men vi kan samtidigt inte vara nöjda med en negativ snittavkastning för våra köpråd. Det ger en bitter eftersmak även om dessa överlag klarat sig bättre än index och som sagt, att det varit ett tufft år för småbolagsinvesterare. De flesta småbolagsfonder har haft portföljer som backat avsevärt mer än börsen som helhet.

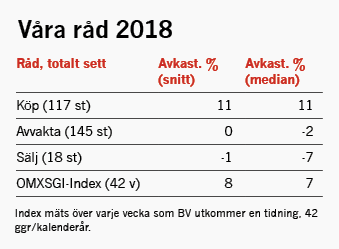

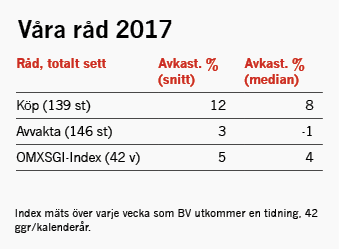

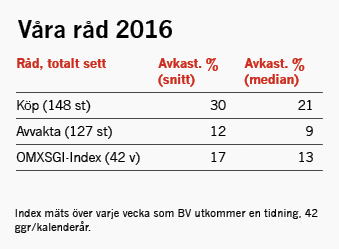

Extra glädjande är dock att det är sjätte året i rad med ett utfall där köpråden går klart bättre än index, avvakta-råden ungefär som index och säljråden väsentligt sämre.

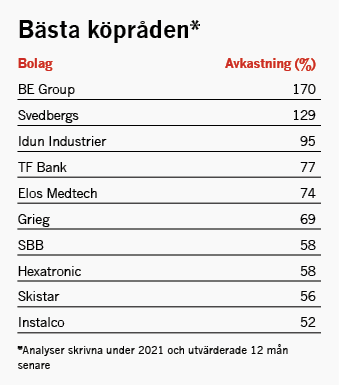

Vilka köpråd gick bäst då? Förra året var det Enlabs som tog förstaplatsen. Spelbolaget köptes ut av Entain för 53 kr/aktie i början av 2021 och rådet blev en succé med en uppgång på över 250 procent. I år går förstaplatsen till stålgrossisten BE Group som köpstämplades i BV 21-12 (18 mars 2021) till kursen 45 kr. Här slopades sedan köprådet under hösten (BV 21-47) till kursen 121 kr och avkastningen blev därmed 170 procent. I det här fallet var det lyckosamt att vi var på tårna och agerade i tid då aktien handlas till strax över 70 kr idag. Just en noggrannare uppföljning med snabbfotade rådändringar är något vi lagt mer vikt vid i år.

Köprådet i Svedbergs blev också mycket bra. Den sattes i BV 21-03 (första numret den 14 januari 2021) till 33,8 kr. Ett år efteråt, i BV 22-03 (13 januari 2022) utvärderades rådet och aktien noterade 76 kr samtidigt som vi erhöll en utdelning på 1,25 kr under 2021. Detta gav 129 procents avkastning. Idag är vi neutralt inställda till Svedbergs (senaste rådet i BV 22-35 till kurs 35 kr) efter storförvärv och en tveksam emission samt budpliktsbud från huvudägaren Stena, under våren bland annat.

Värt att notera är att SBB är med på listan över de bästa köpråden. Märkligt kan tyckas när den samtidigt är med på de sämsta köpråden. Förklaringen är enkel. SBB köpstämplades i BV 21-09 (25 februari 2021) till kursen 26,5 kr. Det rådet stängdes sedan 12 månader senare, i BV 22-09 och då stod kursen i 41 kr samtidigt som vi erhöll 0,9 kr i utdelning. Summerat gav detta +58 procent.

Som bekant så har vi haft köp i SBB under hela nedgången också, tyvärr. Vi satte även köp efter Q3-rapporten 2021, den 4 november, till kursen 60 kr. Detta råd stängdes ett år efteråt till kursen 17,7 kr, vilket gav en negativ avkastning på nära 70 procent inklusive erhållna utdelningar på totalt 1,27 kr under denna period.

SBB är ett tydligt exempel på en aktie där det snabbt kan vända. Sentimentet kring fastighetsbolagen var stark under 2021 och vi såg nedpressade räntor framför oss även under 2022-2023, om än något stigande då det började uppvisas tecken på högre inflation i USA. Men att inflationen skulle skena så pass med början på 2022 och med den räntechocken som varit, det kunde vi aldrig föreställa oss och det blev en riktig kalldusch för de som ägde fastighetsaktier. SBB har också varit extra utsatta dels på grund av en högre belåning än snittet in i 2022, dels för att aktien var bäst i sektorn under 2021 men också för att bolaget mer eller mindre varit utsatt för ett slags mediedrev samt figurerat i flera blankarrapporter. Det har varit rätt tacksamt att blanka SBB med starkt understöd av makroekonomi som gått emot hela fastighetssektorn under 2022 samtidigt som aktien handlas friskt och ingår numera i OMXS30. Bättre handel gör att det är lättare att komma in och ut ur aktien.

Vi har hela tiden vårdat informationen som kommit med ödmjukhet och objektivitet och vänt och vridit på alla argument och inte ansett att man bör sälja. Men med ett kraftfullt negativt sentiment har motvinden varit påtaglig och en viktig lärdom för oss är att det är mycket svårt att gå emot centralbankerna, som under året konsekvent stramat åt och höjt räntan för att mota inflationen. Då har det funnits bättre sektorer att investera i än fastigheter, som totalt sett tappat över 40 procent sedan årsskiftet.

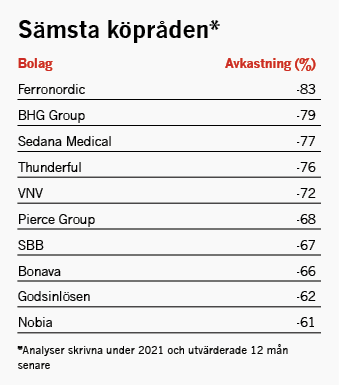

De sämsta köpråden då? Här brukar forskningsbolag ta täten. För två år sedan var det Irras, ifjol Redsense och Calliditas som delade på förstaplatsen på den inte så charmiga listan. Det är också något vi alltid poängterar i analyserna av denna typ av aktier, att det ständigt är högrisk inom biotech och man ska betrakta dessa som lottsedlar med binära utfall. Med det sagt finns det även ett läsvärde i att ta fram intressanta uppslag i sektorn. De som lyckas gör det rejält, såsom exempelvis Bioarctic på senare tid. För transparensens skull så tar vi även in den här typen av råd i utvärderingen vilka i de senaste årens fall försämrat snittavkastningen för köpråden.

I år är det dock inget forskningsbolag på topp. Ferronordic är etta och det här är ett bolag vi lite grann tycker synd om. Bolaget är välskött och drivs av grundarna med mycket ”skin in the game” men efter Rysslands invasion av Ukraina har riskaptiten på ryska tillgångar fallit hejdlöst, med rätta. Ferronordic har drabbats väldigt hårt men vår senaste bedömning är att nuvarande börsvärde faktiskt kan försvaras av en allt starkare tysk verksamhet så för den som inte skyr risk kan det vara värt att ta en chanspost i det utbombade bolaget. Läs gärna hela analysen i BV 22-47 för ett par veckor sedan.

Nu stänger vi böckerna för 2022 och hälsar Er välkomna igen måndagen den 16 januari 2022. Då rivstartas det nya året traditionsenligt med ett stort nummer av vår ”Utdelningsspecial” där vi tar fram en ny Utdelningsportfölj. Just nu ligger Utdelningsportföljen något före index vilket vi är glada för. Kommer avståndet hålla i sig över julen? Tidningen kan du som prenumerant läsa som e-tidning redan lördagen den 14 januari kl 9.00 på vår sajt borsveckan.se eller varför inte i den nya Börsveckan-appen som lanserades under hösten!

Tills dess passar vi på att önska Er en riktigt God Jul och ett Gott Nytt År!

GABRIEL ISSKANDER

CHEFREDAKTÖR